发布日期:2024-10-23 02:33 点击次数:178

执法检查中,检查组将重点检查8方面内容:企业国有资产经营管理和改革发展总体情况;出资人职责履行情况;国家出资企业公司治理情况;企业国有资产基础管理情况;国有资产监督情况;与法律配套的行政法规、部门规章以及地方性法规的制定情况;法律实施中存在的其他问题,对推进法律实施的意见和建议;对企业国有资产法修改的意见和建议。

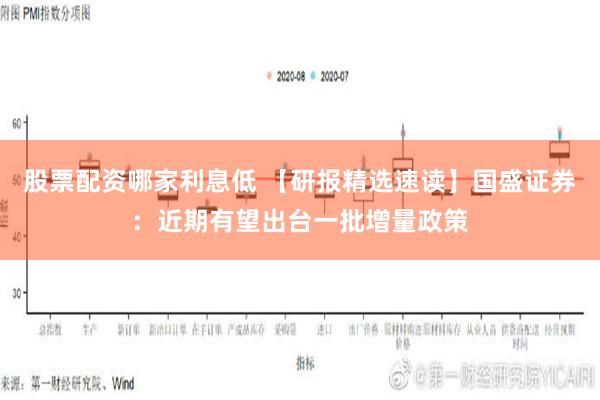

1、国盛证券表示,近半月高频数据未见改善,仍是喜忧并存、忧大于喜。继续提示:根据七八月数据、九月高频和季节性推演,三四季度GDP增速大概率低于5%,指向全年“保5%”难度进一步增加,也预示近期出台增量政策的可能性大大提升、尤其是中央“放水”,可能的包括:增加预算、扩赤字,增发特别国债;再降准降息;核心城市进一步松地产(取消限购/取消普宅和非普宅区别);降存量房贷利率;地产收储扩容;支持地方化债等。

2、方正证券表示,美联储“意外”以50bps幅度开启降息。点阵图与发布会指引偏鹰派,美联储官员对后续降息路径则持开放态度,美债利率震荡上行。短期看,在大选结果出来前,降息对经济的支撑与经济本身的不确定性使得市场对未来降息预期的路径博弈仍面临反复,我们预期这期间市场走势仍然以震荡为主,缺乏明确主线。下周关注9月标普美国PMI指数、二季度GDP终值、8月PCE通胀与消费数据。

3、国信证券表示,截至9月中下旬,上游资源品行业和中下游制造业景气分化:上游资源品方面,钢铁行业景气持续改善,有色金属行业景气提振,石油化工和基础化工行业景气保持下行。中下游制造业方面,主要价格指标指示机械设备和家用电器行业景气提振,轻工制造、建筑装饰行业景气下行。

4、中信证券表示,宏观、供需以及交易因素变化主导2024年以来铜价波动。相比于3月的上一轮铜价景气周期起点,目前各方面因素对于铜价的潜在影响都更为积极和清晰。一是随着精矿、废铜供给降速叠加长单TC下滑,预计Q4冶炼端密集检修所带来的供给降速虽迟但将至;二是能源转型领域需求高增以及电网需求的结构性改善促进Q3需求回升,消费旺季的季节性补库料将进一步推升Q4需求;三是美联储开启降息周期,历史数据验证美国经济韧性犹存背景下的预防性降息将助推铜价上涨。看好商品属性和金融属性对于铜价的共振驱动,维持2024H2铜价运行区间为9000-10000美元/吨的判断,维持铜板块“强于大市”评级。

5、光大证券表示,沪指连续三个交易日探底回升并走出三连阳,筑底的特征明显,短期反弹动能还在。但市场信心的修复很难一蹴而就,指数想要突破当前的底部震荡区间,可能需要增量政策的催化。

6、中金研报称,在可见的未来,我们认为大宗商品市场的主题仍然是下游新旧需求动能的转换,与上游产能投资和价格脱节之间的潜在矛盾。尽管从基本面上我们判断2024年全球大宗商品可能已完成了从多数过剩到多数短缺的格局过渡,但绿色+新兴经济体需求的增量仍在量变进行时,尚未到质变拐点,传统存量需求仍然面临着全球经济潜在降速的拖拽。从平衡表短缺走向现实仍有赖于需求增长预期的兑现,而新旧动能的接力如果掉棒,提前定价短缺下的过度投机也将面临调整的风险。总而言之,我们认为超级周期的启动可能仍欠火候,供需新范式下,大宗商品市场定价可能仍将聚焦供需条件的分化。

7、国泰君安证券研报认为,参考海外消费品公司发展历程,未来以下几类消费品龙头将保持持续稳定增长:1)经营的品类长周期稳定、竞争格局边际改善,例如饮料龙头、调味品龙头;2)行业已充分竞争、格局稳定,制造优势明显、具有出海能力的赛道龙头。3)具有极强的品牌力、以供给决定需求,例如高端白酒龙头。4)顺应性价比等消费趋势,逐步出现的平价消费龙头,但尚需经历历练和培育壮大的过程。5)具有出海和持续产品创新的能力、能够把握创新品类的发展机遇的头部企业。

8、中信建投证券发布研究报告称股票配资哪家利息低,随着美联储自2020年3月以来首次宣布降息,全球流动性边际改善,医药行业投融资景气度有望快速恢复,具备估值优势。本周重点关注港股和CXO的机会:1)降息周期开启对创新类资产的定价较为有利,代表性的细分行业是创新药及制药企业,其中对差异化、临床价值、合规商业化能力或平台能力的评估是核心的选股依据。2)随着降息周期开启,医药投融资有望逐步恢复,研发需求的提升将有利于具备全球竞争力的CXO龙头及细分领域龙头。3)对于港股医疗器械公司,降息周期开启将有利于企业现金流改善和估值提升,其中部分创新产品放量、海外业务高速增长的公司有望实现业绩高增长。